こんにちは!

リリィです!

今回は米国高配当ETFであるSPYDという銘柄を少しだけ深ぼってみます。

まずは基本的なところを押さえてみましょう。(2022年05月10日現在・SBI証券での情報)

| 基準価額(米ドル) | 43.61 |

| 純資産総額(百万米ドル) | 6,456.75 |

| 分配金回数 | 年4回 |

| 分配利回り | 3.59 % |

| 設定日 | 2015/10/22 |

| 経費率(Total Expense Ratio) | 0.07 % |

| 連動指数 | S&P 500 High Dividend TR USD |

ファンド概要は以下のように記載されています。

SPDR ポートフォリオS&P 500 高配当株式ETF(SPDR Portfolio S&P 500 High Dividend ETF)は、S&P500高配当指数(同指数)のトータルリターン(経費控除前)のパフォーマンスに概ね連動する投資成果を上げることを目標とする。同指数は、配当利回りに基づき、S&P500指数の採用銘柄のうち配当支払い上位80銘柄のパフォーマンスを計測することを目標とする指数である。

SBI証券(https://global.sbisec.co.jp/invest/us/stock/SPYD?resource=etf&stockName=SPYD&searchType=include)

世間的には米国の高配当銘柄を集めたETFと言われていますね。

ファンドの概要でも謳っている通り、S&P500の採用銘柄のうち、配当支払いが上位80以内の銘柄に絞った指数に連動するインデックスファンドになります。

インデックスファンドではありますが、構成銘柄の配当支払いが良いので当然ETFとしても配当支払いが良くなって、結果高配当ETFになるということですね。

本当にそうでしょうか?

過去のチャートを見てみましょう。

過去5年分の月足です。

コロナショックで落ち込んでいますが、基本的には堅調ですね。

分家元のS&P500指数と比較してみましょう。

S&P500からは大きく離されていることがわかります。

これは当然で、基本的に配当を多く出すというのはすでに熟成している企業がほとんどだからです。

配当支払い上位80以内にはグロース株が少ないのですね。

そのため、コロナショック後のGAFAMなどの成長の恩恵をあまり受けられていないのです。

また、設定されてからまだ7年ということもあって、いわゆる長期投資とされる15年のスパンをまだ経験したことがないというのも懸念点です。

ここまでの話からするとあえてSPYDを選択する理由がなさそうですが、そんなことはありません。

何度も上げている通り、SPYDの構成銘柄は配当率が高いことが特徴です。

ここ最近は株式市場全体が落ち込んでいることもあって3%程度に甘んじていますが、好調期には5%~6%をマークしています。

個別銘柄に頼らずETF一本で配当率5%は魅力的ですね。

また、グロース株が少ないというのは逆にバリュー株が多いということでもあります。

圧倒的な成長はないかもしれませんが、手堅い経営で逆境でも基準値を底支えしてくれるかもしれません。

- S&P500の中でも配当支払いの良い上位80社で構成されている

- 結果、バリュー株が揃っていてボラティリティが低い

- キャピタルゲインは期待できないが、配当目的ならうまみがありそう

さて、ここまででSPYDについて少しわかってきました。

じゃあ具体的にどんな会社が組み入れられているのでしょう?

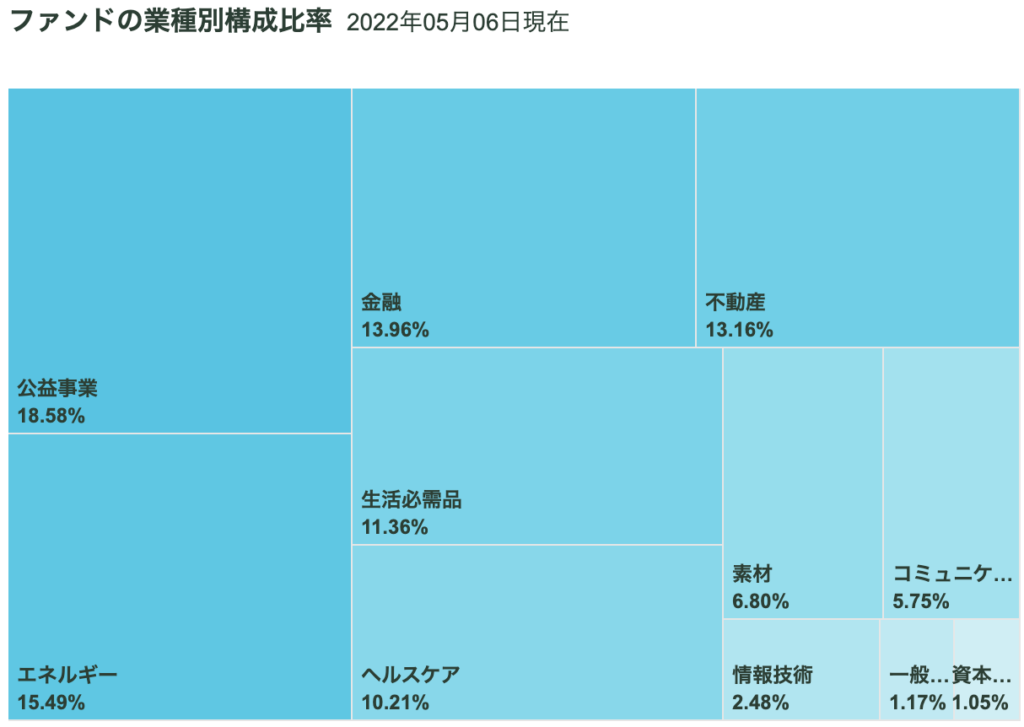

セクター比率を見てみます。

わかっていた通り、熟成産業が多く含まれていることがみて取れます。

逆に、情報技術といったGAFAMなどの分野は少なめですね。

チャートの動きや配当率の高さも頷けます。

いかがでしたでしょうか?

SPYDというETFについて少しでも詳しくなれたという方がいたら幸いです。

一口に高配当ETFといってもその中身は全然違うものだったりするのでひとつひとつしっかりと中身を吟味して購入するETFを選びたいですね。